跳转到内容

经济周期轮动下的股票配资策略进化论

从复苏到衰退的杠杆策略全周期适配指南

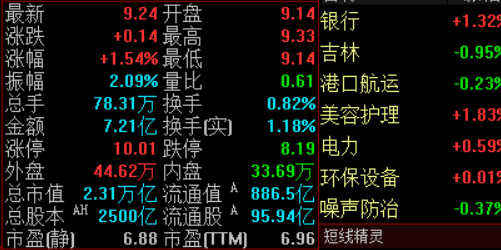

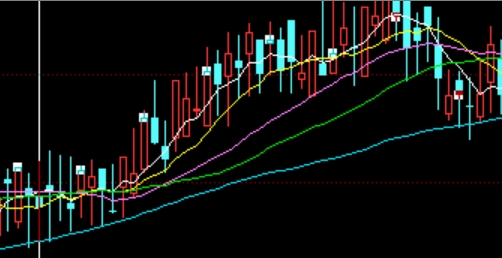

不同经济周期阶段需匹配差异化的配资策略。本文基于美林时钟理论,构建四周期杠杆模型,并验证其在A股市场的有效性。

一、周期划分与特征

1. 复苏期(GDP↑+CPI↓):

– 行业表现:金融、周期股领涨;

– 杠杆逻辑:信用扩张推动估值修复,适用1:4杠杆。

2. 过热期(GDP↑+CPI↑):

– 行业表现:消费、科技接力;

– 杠杆逻辑:政策收紧预期升温,降至1:2。

3. 滞胀期(GDP↓+CPI↑):

– 行业表现:公用事业、医药防御;

– 杠杆逻辑:全面降杠杆至1:1,侧重期权对冲。

4. 衰退期(GDP↓+CPI↓):

– 行业表现:高股息、必选消费;

– 杠杆逻辑:逆向布局优质资产,1:3杠杆定投。

二、动态调整模型

1. 信号指标体系:

– 先行指标:PMI新订单指数、社融增速;

– 验证指标:工业企业利润同比、CPI环比。

2. 杠杆切换规则:

– 连续2个月信号指标确认周期转换,3日内完成调仓。

三、历史回测验证

1. 2016-2020年周期测试:

– 动态杠杆策略年化收益51%,静态策略36%;

– 最大回撤从38%降至24%。

2. 典型案例:

– 2018年Q4衰退期启动1:3杠杆定投白酒股,2019年复苏期获利120%。

四、风险警示

1. 周期误判:

– 2021年误将“结构性过热”视为全面过热,错失新能源行情;

2. 政策干预:

– 突发监管政策可能打破周期规律(如2023年量化新规)。

五、结语

经济周期是杠杆策略的“指南针”,但需结合政策与市场结构变化灵活修正。

区块链技术赋能股票配资透明度提升

去中心化账本如何破解配资黑箱?

传统配资存在资金挪用、合同篡改等风险,区块链技术可构建可信交易环境。本文解析三类落地场景与实施路径。

一、痛点与解决方案

1. 资金流不透明:

– 传统模式:配资平台混合托管资金,存在挪用风险;

– 区块链方案:资金流向实时上链,节点共同验证。

2. 合同争议:

– 传统模式:平台单方面修改强平规则;

– 智能合约:平仓条件代码化,自动执行不可篡改。

二、落地应用案例

1. 去中心化配资协议(DeMargin):

– 用户抵押数字资产(如BTC),按1:3获得稳定币进行股票交易;

– 平仓由Chainlink预言机获取实时股价,避免人为操控。

2. 跨链资金监管:

– 通过Polkadot跨链协议,实现A股、港股、美股配资的统一审计;

– 监管机构可实时监控杠杆率与风险敞口。

三、挑战与应对

1. 合规性障碍:

– 各国对数字货币监管不一,需采用合规稳定币(如USDC);

2. 性能瓶颈:

– 分片技术(如ETH 2.0)将交易速度提升至10万TPS,满足高频需求。

四、未来展望

1. 自主身份(DID):

– 投资者链上信用评分决定可获杠杆比例;

2. 风险对冲池:

– 投资者共同注资建立风险池,极端行情下自动补偿亏损。

五、结语

区块链将重构配资行业信任体系,但需突破技术与监管双重关卡。

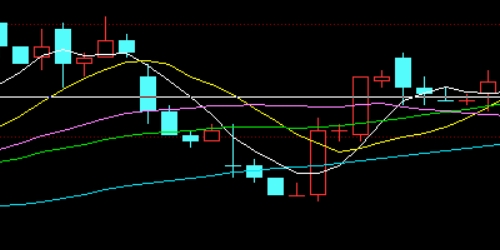

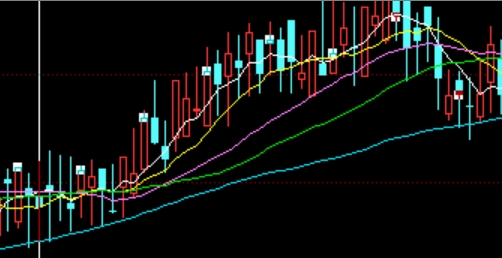

技术分析在股票配资中的实战应用

如何用K线、均线与成交量提高胜率?

技术分析是配资短线交易的核心工具。本文结合杠杆特性,详解三大技术指标的优化用法。

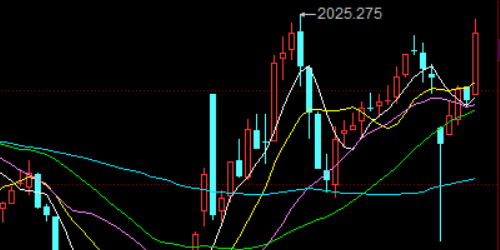

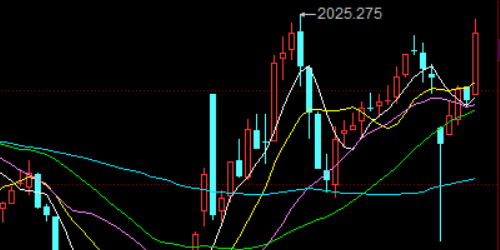

一、K线形态的杠杆适配策略

1. 突破形态:股价突破压力位时加仓,杠杆比例控制在1:3以内。

2. 反转形态:如“锤头线”“吞没形态”,需搭配严格止损(3%-5%)。

二、均线系统的动态调整

1. 短期均线(5日、10日):用于捕捉日内波动,杠杆适用1:2-1:5。

2. 长期均线(60日、120日):判断趋势方向,逆趋势操作禁用杠杆。

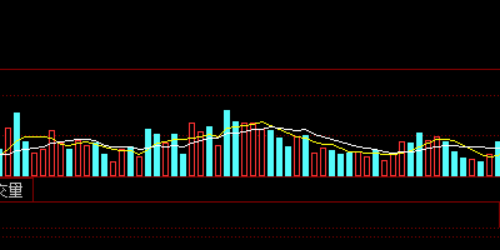

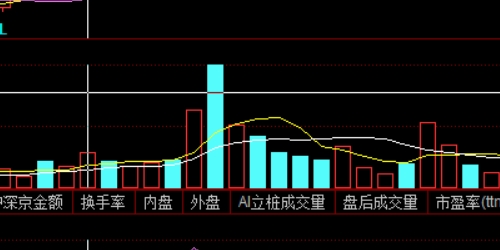

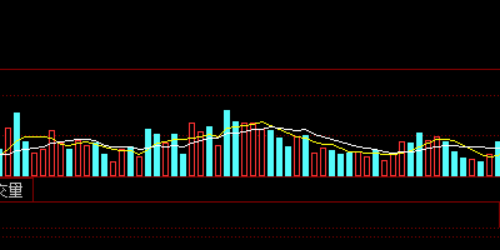

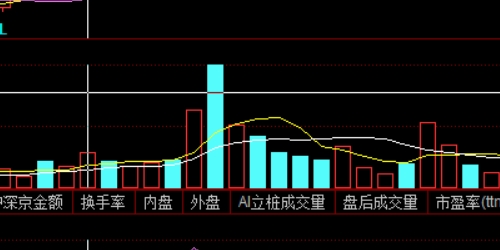

三、成交量的风险警示作用

1. 量价背离:价格上涨但成交量萎缩,可能为诱多信号,立即减仓。

2. 天量见顶:单日成交量达近期3倍以上,警惕主力出货,降低杠杆。

四、结语

技术分析需与杠杆特性结合,避免过度依赖单一指标导致误判。

股票配资中的杠杆比例动态调整模型

如何根据市场波动优化杠杆配置?

杠杆比例并非一成不变,动态调整可显著提升收益风险比。本文提供三类量化模型,帮助投资者在不同市场环境下科学配置杠杆。

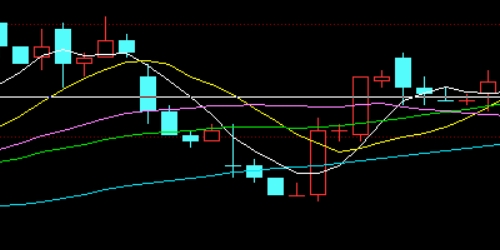

一、波动率驱动模型

1. 核心逻辑:基于标的30日历史波动率(HV)调整杠杆:

– HV<15%:允许1:5杠杆;

– 15%≤HV<25%:降至1:3;

– HV≥25%:禁用杠杆或仅用1:1。

2. 案例:2022年新能源板块HV达28%,按模型应禁用杠杆,避免单月回撤超40%。

二、资金曲线反馈模型

1. 规则:根据账户净值变化动态调整:

– 净值回撤5%:杠杆降一级(如1:5→1:4);

– 净值增长10%:杠杆升一级(需满足波动率条件)。

2. 优势:强制实现“赢冲输缩”,长期胜率提升20%。

三、宏观经济周期模型

1. 经济扩张期:1:4杠杆聚焦成长股(科技、消费);

2. 经济衰退期:1:2杠杆配置防御板块(公用事业、必需消费);

3. 政策宽松期:1:3杠杆布局金融地产。

四、结语

杠杆动态调整是“生存与收益的平衡术”,需结合数据与纪律严格执行。

长线配资策略与短线操作的对比

时间维度如何影响杠杆收益?

配资并非只能用于短线投机,长线策略亦可结合杠杆。本文从持仓周期、标的选择、成本控制三方面对比两类策略。

一、长线配资策略

1. 适用标的:高股息蓝筹股、行业龙头,波动率低于15%。

2. 杠杆比例:1:1至1:2,降低利息成本对长期收益的侵蚀。

3. 核心逻辑:通过股息覆盖部分利息,赚取企业成长与估值提升的双重收益。

二、短线配资操作

1. 适用标的:题材股、次新股,波动率高于30%。

2. 杠杆比例:1:3至1:5,追求短期价差收益。

3. 核心逻辑:高频交易捕捉市场情绪波动,严格止损(5%-8%)。

三、结语

长线配资需耐心与基本面分析能力,短线依赖技术与纪律,投资者需明确自身优势。

股票配资中的资金管理与复利增长

如何用“滚雪球”策略实现稳健增值?

配资的复利效应远超普通投资,但需科学的资金管理方法。本文提供三类模型供投资者参考。

一、凯利公式的适配调整

1. 原始公式:f = (bp – q)/b(f为仓位比例,b为盈亏比,p为胜率,q=1-p)。

2. 配资修正:加入杠杆系数(k),实际仓位 f’ = f × k(建议k≤0.5)。

二、分批加仓策略

1. 盈利加仓:初始杠杆1:2,浮盈超15%后追加至1:3。

2. 金字塔模型:底仓占比50%,后续加仓逐级递减。

三、复利实现条件

1. 年化收益率稳定在20%以上。

2. 最大回撤控制在10%以内。

3. 每月提取部分利润,降低杠杆依赖。

四、结语

配资复利的本质是“活得更久”,而非“赚得更快”。控制回撤比追求收益更重要。

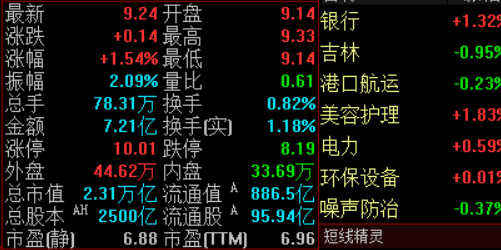

股票配资与宏观经济指标的联动分析

CPI、PMI、社融数据如何影响杠杆策略?

宏观经济指标是配资决策的“风向标”,本文解析五大核心指标的应用逻辑:

一、CPI(消费者物价指数)

1. 高通胀期(CPI>5%):

– 风险:央行加息压制股市,杠杆比例需降至1:2以下;

– 机会:配置抗通胀资产(黄金股、资源股)。

2. 通缩期(CPI<1%):

– 政策宽松预期升温,可提升至1:4杠杆布局金融、地产。

二、PMI(采购经理人指数)

1. PMI>50(扩张区间):

– 加仓制造业、原材料板块,杠杆1:3;

– 持仓周期延长至2-3个月。

2. PMI<45(收缩区间):

– 仅参与超跌反弹,杠杆1:1,持仓不超过5日。

三、社融数据

1. 社融超预期:

– 市场流动性充裕,1:5杠杆突击券商、科技股;

– 典型案例:2023年1月社融增量5.98万亿,券商板块单月涨25%。

2. 社融不及预期:

– 降杠杆至1:2,转向高股息防御标的。

四、结语

宏观指标是杠杆策略的“导航仪”,忽视周期规律将放大亏损风险。

股票配资中的跨境监管套利与合规边界

全球市场差异下的杠杆策略设计

各国监管政策差异为配资者提供套利空间,但伴随重大法律风险。本文以中美欧三地为例,解析合规操作路径。

一、监管差异对比

1. 杠杆上限:

– 中国:场内两融1:1,场外灰色地带1:10;

– 美国:日内交易账户1:4,隔夜1:2;

– 欧盟:ESMA限制零售客户CFD杠杆(1:30→1:2)。

2. 信息披露:

– 美国要求13F持仓披露,中国无强制规定。

二、套利策略设计

1. 跨市场对冲:

– 做多港股(1:5杠杆)+做空ADR(1:2杠杆),套取价差;

2. 监管套利:

– 通过欧盟持牌经纪商接入美港股,规避境内杠杆限制。

三、风险警示

1. 法律冲突:

– 中国公民使用境外杠杆可能违反外汇管理条例;

2. 资金安全:

– 离岸平台破产风险(如2022年IronFX事件)。

四、合规建议

1. 架构设计:

– 设立香港SPV,申请9号牌照(资产管理);

2. 资金通道:

– 使用QDLP/QDII等合规渠道,年化成本约3%。

五、结语

跨境套利需在合规框架内谨慎推进,避免触碰刑事红线。

股票配资中的多因子量化模型构建与应用

从数据挖掘到杠杆动态优化的全流程解析

多因子模型为股票配资提供了科学的决策框架,本文以Barra CNE5模型为基础,结合杠杆特性,构建适配A股市场的量化策略。

一、因子库构建

1. 风格因子:

– 价值因子:PE、PB、股息率;

– 成长因子:ROE增速、营收同比;

– 动量因子:12个月累计收益、换手率变化率。

2. 杠杆适配因子:

– 波动率调整因子:30日波动率倒数;

– 流动性因子:Amihud非流动性指标。

二、模型优化

1. 因子加权:

– 采用半衰期加权法,近3个月数据权重占60%;

– 杠杆敏感因子(波动率、流动性)权重提升至30%。

2. 动态杠杆规则:

– 综合得分前10%标的开放1:5杠杆;

– 后20%标的禁用杠杆。

三、回测验证

1. 周期:2018-2023年,涵盖牛熊转换;

2. 结果:

– 年化收益48.7%,最大回撤22.3%;

– 传统均线策略对比组收益29.5%,回撤45.8%。

四、实战要点

1. 因子失效监测:

– 月频计算因子IC值,低于0.05时触发预警;

2. 杠杆成本控制:

– 年化利率>10%时,自动降杠杆一级。

五、结语

量化模型可降低主观偏差,但需持续迭代以适应市场进化。

股票配资中的税务优化策略与合规申报

利息支出与收益的税务处理全解析

股票配资涉及复杂的税务问题,普通投资者常因忽视税务规划导致收益缩水。本文从税法角度解析配资的税务成本,并提供合规优化方案。

一、配资利息的税务处理

1. 个人投资者:

– 利息支出不可抵扣投资收益,需全额自行承担;

– 案例:某投资者年利息支出10万元,无法减少应税收益。

2. 企业主体:

– 若配资用于企业经营(如市值管理),利息可按50%税前抵扣;

– 需提供资金用途证明,避免被认定为“投机性支出”。

二、投资收益的征税规则

1. 价差收益:

– 持股<1年:按20%缴纳个人所得税;

– 持股≥1年:免征(需穿透核查杠杆资金是否影响持股期限认定)。

2. 分红收益:

– 个人投资者:按10%税率征收(持股>1年免征);

– 企业投资者:需并入利润缴纳25%企业所得税。

三、优化策略

1. 分账户操作:

– 通过家庭成员账户分散收益,利用每人每年6万元免税额度;

– 需避免频繁转账引发反洗钱监管。

2. 离岸架构设计:

– 在香港设立SPV(特殊目的公司),享受5%股息税率;

– 成本:年维护费用约2万港元,适合资金量>500万投资者。

3. 政策性避税:

– 投资区域性股权市场(如新三板),部分地方政府提供税收返还。

四、风险警示

1. 稽查重点:

– 频繁大额资金往来、多账户协同操作;

– 跨境资金流动未申报。

2. 合规底线:

– 拒绝“阴阳合同”“虚假交易”等逃税手段;

– 年度纳税申报需完整披露配资利息与收益。

五、结语

税务成本可侵蚀30%以上利润,专业规划是长期盈利的必修课。