跳转到内容

作者:kaikai

-

首页

- ::

- 文章作者 kaikai

( 网页2 )

股票配资的法律合规性与平台选择指南

如何避开“灰色地带”与非法平台?

股票配资的合法性因地区政策差异而不同,投资者需明确监管框架并选择合规平台。本文解析法律边界,并提供平台筛选的实用方法。

一、法律合规性分析

1. 国内现状:个人配资业务处于灰色地带,券商两融业务为唯一合法杠杆渠道(杠杆1:1)。

2. 境外市场:如港股、美股可通过合规券商使用融资融券(杠杆1:2至1:4)。

3. 风险提示:参与场外配资可能面临合同无效、资金损失等法律风险。

二、合规平台筛选标准

1. 资质核查:优先选择与持牌金融机构合作的平台,查验营业执照与备案信息。

2. 资金存管:确保资金由第三方银行存管,避免平台挪用。

3. 合同条款:明确杠杆比例、利息计算方式与平仓规则,拒绝模糊表述。

三、结语

合规是配资的生命线,投资者应严守法律边界,远离“高息保本”类违规宣传。

股票配资中的跨市场套利模型

如何利用A股、港股、美股价差实现低风险杠杆收益?

跨市场套利可降低单一市场风险,配合杠杆工具提升资金效率。本文提供三类可实操的套利模型与风控方案。

一、AH股溢价套利

1. 策略逻辑:

– 当A股溢价率>30%(如中信证券A/H溢价40%),做空A股+做多H股;

– 杠杆比例:1:3,需考虑汇率对冲成本。

2. 收益测算:

– 2022年药明康德AH溢价收敛案例,年化收益22%。

二、中概股跨境套利

1. 策略逻辑:

– 美股中概股暴跌时,通过港股通买入港股同一标的,等待情绪修复;

– 杠杆比例:1:4,持仓周期1-3个月。

2. 风险控制:

– 需审计底稿风险解除作为入场信号,避免政策不确定性。

三、ETF折溢价套利

1. 策略逻辑:

– 当跨境ETF溢价率>5%(如标普500ETF),融券卖出ETF并买入对应美股;

– 杠杆比例:1:5,依赖快速执行能力。

2. 实操难点:

– 融券额度限制与T+0交易规则冲突。

四、综合风控体系

1. 汇率锁定:

– 使用远期外汇合约对冲80%汇率风险,成本约年化2%。

2. 波动率过滤:

– 仅当标的30日波动率<25%时启动套利。

3. 止损规则:

– 单笔亏损达本金5%立即平仓。

五、结语

跨市场套利是配资的“安全垫”,但需同时驾驭多市场规则与工具。

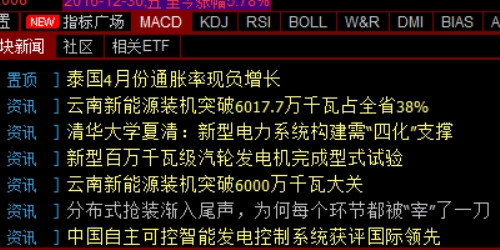

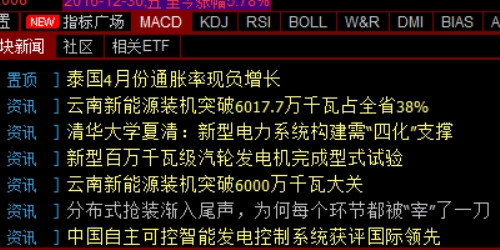

股票配资中的产业链映射与杠杆轮动策略

从上游资源到下游消费的杠杆机会捕捉

产业链传导效应为配资提供结构性机会,本文以新能源车产业链为例,解析跨环节杠杆配置方法论。

一、产业链杠杆传导逻辑

1. 上游(锂矿):

– 价格敏感度高,波动率>40%,杠杆限制1:3;

– 入场信号:碳酸锂期货贴水收窄至5%以内。

2. 中游(电池):

– 技术迭代驱动,杠杆弹性1:4;

– 核心指标:专利申报量环比增速>20%。

3. 下游(整车):

– 政策与销量驱动,杠杆适用1:2;

– 观测点:月度渗透率突破阈值(如30%)。

二、轮动操作模型

1. 景气度追踪:

– 使用产业链PMI扩散指数,分环节打分;

2. 杠杆再平衡:

– 每月评估,将资金从低分环节向高分环节转移;

– 案例:2022Q4从锂矿(景气度55)转向电池(景气度72),收益差达35%。

三、风险对冲

1. 跨环节对冲:

– 做多上游+做空中游,抵消技术路线变更风险;

2. 期权保护:

– 购买产业链ETF认沽期权,成本控制在2%/年。

四、结语

产业链杠杆轮动需“强逻辑+高频跟踪”,适合专业投资者。

高频交易在股票配资中的陷阱与突破

散户如何与机构争夺微秒级机会?

高频交易(HFT)与配资结合可产生暴利,但技术壁垒与成本极高。本文揭示散户常见误区,并提供低成本实战方案。

一、高频配资的四大陷阱

1. 延迟劣势:

– 机构托管机房与交易所直连(延迟<0.1毫秒),散户通过普通券商下单延迟≥50毫秒;

– 结果:价差收益被蚕食90%。

2. 数据不全:

– Level-1行情每秒2笔,机构使用Level-3数据(每秒1000笔+委托簿深度)。

3. 策略同质化:

– 简单均值回归策略年化收益已降至3%,扣除成本后亏损。

4. 隐性成本:

– 手续费+冲击成本可达本金的200%/年。

二、低成本突破路径

1. 非对称信息挖掘:

– 聚焦小市值冷门股(日均成交<5000万元),利用机构覆盖不足的定价偏差;

– 案例:某ST股通过地方政务公告捕捉重组信号,1:5杠杆获利300%。

2. 事件驱动策略:

– 提前5分钟扫描财报、大宗交易公告,程序化买入;

– 持仓时间<30分钟,杠杆比例1:3。

3. 合作式工具:

– 使用第三方低延迟API(如Interactive Brokers),成本降至0.3‰/笔;

– 配合FPGA硬件加速,延迟压缩至5毫秒内。

三、风控体系

1. 熔断机制:

– 单日亏损>2%自动停止交易;

2. 分散化:

– 同时运行5-10种低相关性策略,降低单一策略失效风险。

四、结语

高频配资非机构专属,散户需找到“生态位”并严控试错成本。

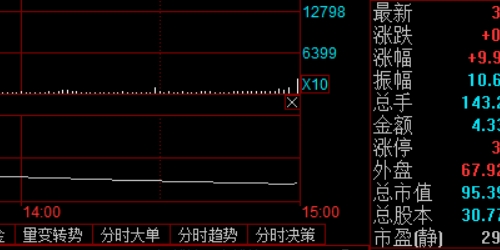

股票配资的核心机制与风险控制

杠杆放大收益,风险如何驾驭?

股票配资通过借入资金放大投资规模,为投资者提供“以小搏大”的机会。然而,高杠杆也意味着风险倍增。本文将解析配资的运作机制,并探讨如何在收益与风险间找到平衡。

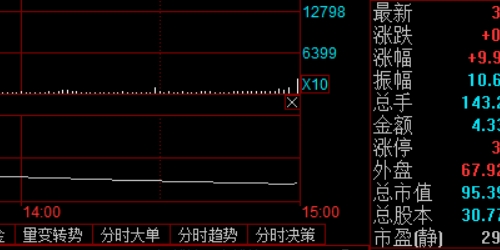

一、配资的运作模式

1. 杠杆比例:通常为1:2至1:10,投资者需缴纳保证金,配资方按比例提供资金。

2. 利息成本:年化利率约8%-15%,需按期支付,否则可能触发平仓。

3. 强平规则:当账户净值低于警戒线(如保证金110%),系统自动平仓以止损。

二、风险控制策略

1. 仓位管理:单票持仓不超过总资金30%,避免过度集中。

2. 止损设置:提前设定5%-10%的止损点,防止亏损扩大。

3. 杠杆选择:新手建议1:3以下,经验丰富者可适度提高。

三、结语

配资是双刃剑,理性使用杠杆并严守纪律,方能在市场中生存。

宏观经济衰退期的股票配资生存策略

如何在GDP负增长中实现杠杆正收益?

经济衰退期市场波动加剧,传统配资策略失效。本文基于1970年以来7次衰退周期数据,提炼逆势盈利方法论。

一、衰退期市场特征

1. 波动率飙升:

– 标普500波动率指数(VIX)均值从20升至45;

2. 流动性分层:

– 龙头股日均成交额增长50%,小盘股下降70%。

二、杠杆策略调整

1. 标的筛选:

– 必选消费(食品、医药)+ 高股息公用事业股;

– 排除高负债(资产负债率>60%)企业。

2. 杠杆比例:

– 从1:5降至1:2,优先使用券商两融(利率更低)。

3. 对冲工具:

– 买入恐慌指数(VIX)期货,对冲比例20%;

– 成本:年化12%-15%,但可降低尾部风险。

三、逆周期套利机会

1. 破产重组套利:

– 押注被错杀的低估值破产企业(如PB<0.5),杠杆1:1;

– 案例:2009年通用汽车重组期间获利240%。

2. 政策驱动行情:

– 央行量化宽松期间,1:3杠杆配置黄金股与REITs。

四、流动性管理

1. 现金储备:

– 至少保留30%未使用授信额度,应对补仓需求;

2. 质押物优化:

– 用国债等高流动性资产替代股票作为保证金。

五、结语

衰退期配资需“防守反击”,在控制回撤的前提下捕捉稀缺机会。

股票配资与产业政策红利的协同捕获

如何借力政策风口实现杠杆收益倍增?

产业政策往往催生结构性行情,配资投资者需建立政策解读-标的筛选-杠杆匹配的全链条策略。本文以新能源与半导体行业为例,解析实战方法论。

一、政策红利的三阶段效应

1. 预期阶段:政策草案发布至落地前,概念股平均涨幅40%-60%;

2. 落地阶段:细则出台后分化,龙头股继续上涨20%-30%;

3. 兑现阶段:业绩验证期,仅30%标的可持续增长。

二、杠杆配置策略

1. 预期阶段:

– 1:5杠杆布局小市值弹性标的(流通市值<50亿);

– 持仓周期:政策落地前5日了结。

2. 落地阶段:

– 降杠杆至1:3,聚焦细分领域龙头(市占率>15%);

– 持仓周期:3-6个月,等待机构资金入场。

3. 兑现阶段:

– 1:1杠杆持有业绩超预期个股,其余清仓。

三、典型案例

1. 2021年“双碳”政策:

– 预期阶段:1:5杠杆押注光伏逆变器板块,平均收益180%;

– 兑现阶段:隆基绿能业绩发布后,杠杆降至1:2,锁定60%利润。

2. 2023年半导体补贴政策:

– 误判案例:过度杠杆押注设备国产化概念,因技术突破延迟导致亏损45%。

四、风险控制

1. 政策跟踪:建立部委文件监测清单(发改委、工信部官网);

2. 止损规则:政策落地后标的下跌10%立即平仓。

五、结语

政策红利是杠杆收益的放大器,但需警惕“预期透支”与执行不及风险。

基金投资与股票投资,哪种更适合普通投资者?

基金VS股票:普通投资者该如何选择?

在当今多元化的金融市场中,投资已成为许多人实现财富增值的重要途径。面对不同的投资工具,基金投资与股票投资成为了普通投资者关注的焦点。许多人在选择投资方式时,不免会思考:基金投资与股票投资,哪种更适合普通投资者?本文将深入分析这两种投资方式的特点,探讨其优劣,帮助投资者做出更明智的决策。

一、基金投资的概述

基金投资是指投资者将资金委托给专业的基金管理公司,由基金经理进行资产配置和投资管理。基金的种类繁多,包括股票型基金、债券型基金、混合型基金等,适合不同风险偏好的投资者。基金投资的优势在于分散风险和专业管理,但收益相对平稳,难以实现超额回报。

基金的主要类型包括:

1. 股票型基金:主要投资于股票市场,收益较高但风险较大。

2. 债券型基金:主要投资于债券市场,收益稳定但增长潜力有限。

3. 混合型基金:同时投资于股票和债券,风险和收益介于两者之间。

这些基金类型为投资者提供了多样化的选择,能够根据自身需求灵活配置资产。然而,基金投资也存在一定的局限性,如管理费用的支出和收益的被动性。

二、股票投资的优缺点

与基金投资相对的,是股票投资。股票投资是指投资者直接购买上市公司的股票,通过股价上涨或分红获取收益。股票投资的收益潜力较大,但需要投资者具备较强的市场分析能力和风险承受能力。

股票投资的优势:

1. 高收益潜力:优质的股票可能带来远超基金投资的回报。

2. 自主性强:投资者可以完全根据自己的判断选择标的和买卖时机。

3. 流动性好:股票市场交易活跃,资金进出较为便捷。

股票投资的劣势:

1. 高风险:股价波动剧烈,投资者可能面临较大的本金损失。

2. 专业要求高:需要投资者具备一定的财务分析和市场判断能力。

3. 时间成本:股票投资需要投入较多时间跟踪市场和研究公司。

三、基金投资与股票投资的对比分析

在选择基金投资还是股票投资时,普通投资者需要综合考虑两者的特点,以便做出更适合自己的选择。

收益与风险

股票投资的收益潜力较高,尤其是在牛市中,优质股票可能带来数倍的回报。然而,高风险也随之而来,市场波动可能导致投资者损失惨重。

相比之下,基金投资通过分散配置降低了单一股票的风险,收益相对平稳。虽然难以实现超额回报,但更适合风险承受能力较低的投资者。

操作难度

股票投资需要投资者具备较强的专业知识和市场敏感度,操作难度较大。普通投资者若缺乏经验,很容易因情绪化交易而亏损。

基金投资则相对简单,投资者只需选择适合自己的基金产品,其余交由专业经理人管理,省时省力。

资金门槛

股票投资对资金门槛的要求较低,投资者可以从小额资金开始。而部分基金产品(如私募基金)可能有较高的起投金额限制。

四、选择的考虑因素

普通投资者在选择基金投资或股票投资时,可以从以下几个方面进行考量:

1. 风险承受能力:若能承受较高风险且追求高收益,可考虑股票投资;若偏好稳健,则基金投资更合适。

2. 投资经验:经验丰富的投资者可尝试股票投资;新手建议从基金投资开始,逐步积累经验。

3. 时间投入:时间充裕的投资者可选择股票投资;工作繁忙者更适合基金投资。

4. 市场环境:在牛市行情中,股票投资可能收益更高;震荡市或熊市中,基金投资的抗风险能力更强。

五、结语

无论是基金投资还是股票投资,最终目标都是实现财富的保值增值。关键在于认清自身条件和需求,选择最适合的投资方式。基金投资稳健省心,适合大多数普通投资者;股票投资潜力大但风险高,更适合有经验的投资者。

对于普通投资者而言,最重要的是找到与自身风险偏好、知识水平和时间精力相匹配的投资方式。市场瞬息万变,唯有理性选择,方能在投资之路上行稳致远。

股票配资中的心理控制与决策优化

从认知偏差到理性决策的进阶之路

杠杆放大人性弱点,非理性行为可导致毁灭性亏损。本文基于行为金融学理论,提供系统性心理训练方案。

一、配资中的典型认知偏差

1. 过度自信:

– 连续盈利后杠杆比例从1:3提升至1:10,胜率却从60%降至20%;

– 神经科学解释:多巴胺分泌导致风险偏好畸高。

2. 损失厌恶:

– 亏损时拒绝止损,期待反弹却导致爆仓;

– 实验数据:配资者持仓亏损标的的时间是盈利标的的3倍。

3. 确认偏误:

– 只关注支持持仓观点的信息,忽视反向信号。

二、心理训练框架

1. 预演机制:

– 每日开盘前模拟极端行情(如持仓跌停),预设应对方案;

– 案例:某投资者通过预演熔断行情,实际回撤减少40%。

2. 量化自我监控:

– 记录每笔交易的情绪指数(1-10分),发现高波动时段;

– 使用心率手环监测压力水平,超过阈值暂停交易。

3. 认知重构:

– 将亏损视为“数据购买成本”,而非个人失败;

– 定期阅读《随机漫步的傻瓜》等行为经济学著作。

三、决策优化工具

1. 算法辅助:

– 接入AI情绪分析模型(如GPT-4),实时提示非理性操作;

2. 委员会机制:

– 组建3人决策小组,需全票通过方可使用杠杆>1:3。

四、结语

心理控制是杠杆交易的终极壁垒,需以科学方法重塑思维模式。

高杠杆配资的陷阱与应对策略

1:10杠杆真的是财富密码吗?

高杠杆配资看似能快速致富,实则暗藏多重风险。本文揭露常见陷阱,并提供实战应对方案。

一、常见陷阱

1. 虚假平台:部分配资公司卷款跑路,资金安全无保障。

2. 隐性费用:除利息外,可能收取管理费、递延费等。

3. 系统滑点:行情剧烈波动时,实际平仓价与设定值偏差较大。

二、应对策略

1. 选择合规平台:核查牌照资质,优先银行或券商合作机构。

2. 明确合同条款:重点关注强平规则、费用明细与退出机制。

3. 避免满仓操作:预留20%资金应对极端行情。

三、结语

高杠杆是“毒药”还是“良药”,取决于投资者是否具备足够的风险驾驭能力。