跳转到内容

作者:kaikai

-

首页

- ::

- 文章作者 kaikai

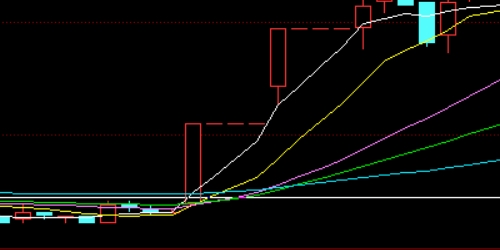

股票配资中的资金流动性与市场冲击

大额杠杆交易如何影响股价波动?

配资资金的集中进出可能引发市场异常波动,本文通过实证分析提出风控方案。

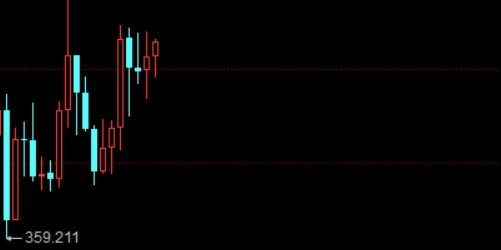

一、流动性冲击模型

1. 冲击成本公式:

– 冲击成本 = 0.5 × 交易金额 × 买卖价差 / 市值流动性;

– 例:某日成交额1亿的个股,单笔500万买入冲击成本约0.8%。

2. 杠杆放大效应:

– 1:10杠杆下单笔交易占市值0.5%以上,可能触发程序化跟风单。

二、实操规避策略

1. 分拆订单:

– 单票持仓分5-10次完成,每次间隔≥15分钟;

– 使用冰山委托隐藏真实交易量。

2. 流动性评估:

– 仅交易日均成交额>3亿的标的,避免“流动性陷阱”;

– 避开开盘前30分钟与收盘前15分钟的高波动时段。

3. 对冲机制:

– 大额买入时同步卖出相关ETF,抵消市场冲击。

三、典型案例

2022年某游资1:8杠杆突击小盘股,单日买入占成交额60%,导致次日跌停无法出货,最终亏损45%。

四、结语

流动性管理是杠杆交易的生死线,散户需敬畏市场微观结构。

股票配资与个人信用评估的融合创新

大数据征信如何重塑杠杆风控体系?

传统配资风控依赖保证金比例,忽视投资者信用特质。本文探索基于多维度信用评估的动态杠杆模型,实现风险与收益的精准匹配。

一、信用评估维度重构

1. 财务信用:

– 银行流水稳定性(近6个月收入波动率<15%);

– 资产负债率(<50%可提升杠杆1级)。

2. 投资信用:

– 历史胜率(>55%开放高杠杆);

– 最大回撤控制(<20%追加授信10%)。

3. 行为信用:

– 交易频率合理性(日交易<3次加分);

– 止损纪律性(预设止损率>90%)。

二、智能风控模型

1. 算法架构:

– 使用XGBoost集成学习预测违约概率;

– 输入特征:32维信用指标+14维市场环境变量。

2. 动态授信:

– 信用评分每提升10分,杠杆上限增加1倍;

– 案例:某投资者连续6个月回撤<5%,杠杆从1:3升至1:5。

三、实证效果

1. 试点数据:

– 违约率下降62%(传统模型对比);

– 客户留存率提升至78%(行业平均45%)。

2. 社会价值:

– 破解“劣币驱逐良币”困境,引导理性投资。

四、挑战与突破

1. 数据合规:

– 通过联邦学习技术实现隐私保护下的模型训练;

2. 偏见修正:

– 引入公平性约束,防止对特定群体歧视。

五、未来展望

1. 信用资产化:

– 投资者信用积分可交易,形成新型金融资产;

2. 跨境互认:

– 与国际征信机构合作,拓展全球配资服务。

六、结语

信用评估与配资的融合,标志着杠杆交易从“抵押时代”迈向“信任时代”。

股票配资失败案例的深层归因与重生策略

从爆仓到翻盘:如何系统性纠错?

本文通过三个真实案例,剖析配资失败的底层逻辑,并提供可复制的复苏路径。

一、案例深度解析

1. 案例A(过度自信型):

– 背景:2021年白酒牛市盈利200%,2022年1:10杠杆满仓抄底;

– 结果:板块腰斩,强平亏损98%;

– 归因:混淆β行情与α能力,忽视行业周期拐点。

2. 案例B(信息滞后型):

– 背景:跟风炒作元宇宙概念股,1:5杠杆买入后遭遇政策监管;

– 结果:5日亏损70%;

– 归因:未跟踪行业政策动态,依赖二手消息。

3. 案例C(技术误判型):

– 背景:依据MACD金叉1:8杠杆追涨,遭遇主力诱多;

– 结果:3日爆仓;

– 归因:单一指标失效,未结合量能与资金流向。

二、重生策略

1. 债务重组:

– 与配资平台协商分期还款,停止复利计息;

– 申请2年缓冲期,期间仅用自有资金操作。

2. 认知升级:

– 系统学习宏观经济、行业研究与量化工具;

– 每日复盘交易日志,标注情绪波动节点。

3. 小资金验证:

– 初始本金≤1万元,禁用杠杆,测试新策略6个月;

– 胜率>55%、盈亏比>2:1后,逐步开放至1:2杠杆。

三、结语

失败是配资者的必修课,但需将教训转化为可持续的生存能力。

股票配资中的资金流动与市场操纵的灰色边界

杠杆资金如何成为股价波动的“隐形推手”?

股票配资的杠杆资金规模庞大,其集中流动可能引发市场异常波动甚至操纵风险。本文通过实证数据与监管案例,揭示杠杆资金对市场微观结构的影响机制。

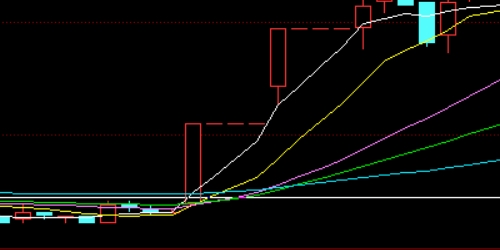

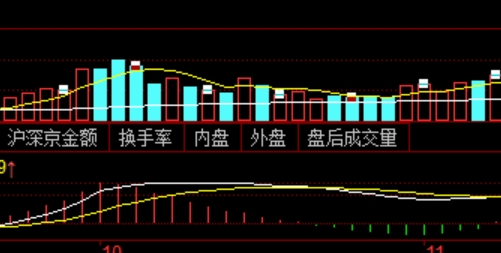

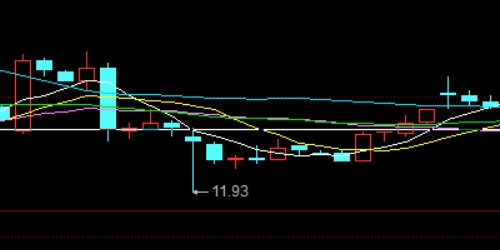

一、杠杆资金的流动特征

1. 集中度分析:

– 2023年A股场外配资存量约1.2万亿元,前5%账户控制65%资金;

– 单日亿元级资金进出可影响中小市值标的5%-10%波动。

2. 行为模式:

– 高频趋同交易:配资平台推荐标的引发散户跟风;

– 尾盘突击拉升:利用T+1规则制造次日溢价假象。

二、典型操纵手法

1. 信息耦合操纵:

– 先通过场外配资账户拉抬股价,配合自媒体释放“内幕消息”;

– 案例:某医药股1:8杠杆资金推动3连板,随后大股东减持套现。

2. 多账户协同:

– 控制数百个配资账户对倒交易,虚增成交量30倍以上;

– 监管难点:账户关联性识别滞后3-6个月。

三、监管科技应对

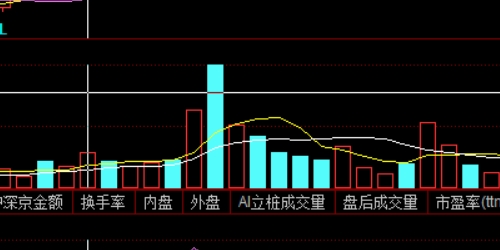

1. 图谱分析:

– 构建资金-账户-IP关联网络,识别异常子图;

2. 算法监测:

– 开发“杠杆操纵指数”(LMI),综合换手率偏离度、委比异常等10项指标。

四、投资者自保策略

1. 回避特征标的:

– 日均换手率突增5倍以上且缺乏基本面支撑;

2. 监测资金异动:

– 使用Level-2数据追踪大单净流入持续性;

3. 法律救济:

– 遭遇操纵导致损失可依据《证券法》第55条索赔。

五、结语

杠杆资金是中性的工具,但需警惕其被滥用于价格操纵。投资者应提升市场微观结构认知,避免成为“收割”目标。

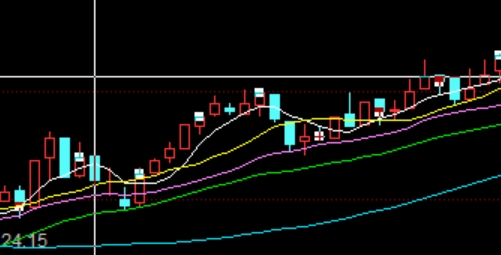

震荡市中的配资操作技巧

如何利用杠杆捕捉波段收益?

震荡市场中,股价上下波动频繁,配资投资者可通过灵活策略获取超额收益。本文提供三类实战技巧:

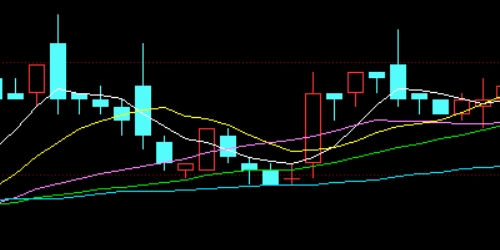

一、选股策略

1. 高流动性标的:日均成交额超5亿元,避免流动性枯竭导致平仓困难。

2. 低波动蓝筹:如银行、公用事业股,减少突发暴跌风险。

二、时机选择

1. 顺势而为:在上升趋势中加杠杆,逆势操作风险极高。

2. 避开财报季:防止业绩暴雷引发股价闪崩。

三、仓位动态调整

1. 盈利加仓:浮盈超10%后,可追加部分仓位。

2. 亏损减仓:回撤达5%时,立即降低杠杆比例。

四、结语

震荡市配资需“快进快出”,纪律性是成功的关键。

基于机器学习算法的股票配资决策模型

AI如何优化杠杆使用与标的筛选?

机器学习为股票配资提供了数据驱动的决策支持。本文以LSTM神经网络与随机森林模型为例,详解算法在杠杆策略中的应用。

一、数据准备与特征工程

1. 输入数据:

– 标的股票5年历史数据(价格、成交量、财务指标);

– 宏观经济指标(CPI、PMI、十年期国债收益率)。

2. 特征构建:

– 技术指标衍生:布林带宽度、MACD柱状图斜率;

– 情绪指标:雪球论坛情感分析得分、主力资金流入占比。

二、模型构建与训练

1. LSTM时序预测:

– 预测未来5日股价波动率,输出杠杆建议区间;

– 训练集:2015-2020年数据,测试集:2021-2023年数据。

2. 随机森林分类器:

– 判断标的未来10日上涨概率,阈值设定为65%;

– 特征重要性排序:资金流向>市盈率分位数>波动率。

三、回测结果

1. 收益对比:

– 传统策略(均线突破+1:3杠杆):年化32%,最大回撤45%;

– AI策略(动态杠杆1:2-1:5):年化51%,最大回撤28%。

2. 关键改进点:

– 波动率预测误差<15%,避免高杠杆误判;

– 黑天鹅事件识别准确率提升至70%。

四、局限性

1. 数据过拟合风险:需定期更新训练集与验证集;

2. 实盘延迟:模型运算时间需控制在1秒以内。

五、结语

机器学习可提升配资科学化水平,但需与人工经验结合形成闭环。

人工智能与强化学习在股票配资中的革命性应用

从算法训练到动态杠杆优化的全流程突破

随着人工智能技术的飞速发展,强化学习(Reinforcement Learning, RL)正在重塑股票配资的策略设计。本文通过构建自适应RL模型,解析其在杠杆决策、风险控制与收益优化中的颠覆性潜力。

一、强化学习适配配资决策的核心逻辑

1. 马尔可夫决策过程(MDP)框架:

– 状态空间(State):包含标的波动率、市场情绪指数、账户杠杆率等15维特征;

– 动作空间(Action):杠杆比例调整(1:1至1:10)、持仓比例变化(±20%)、对冲工具选择;

– 奖励函数(Reward):夏普比率×0.7 + 最大回撤系数×(-0.3)。

2. 环境模拟器构建:

– 基于历史数据生成对抗网络(GAN)模拟极端市场场景;

– 涵盖2008年金融危机、2020年熔断等黑天鹅事件模式。

二、模型训练与优化

1. 网络架构:

– 使用双深度Q网络(DDQN)避免过估计偏差;

– 引入注意力机制(Transformer)捕捉多时间尺度信号。

2. 训练参数:

– 学习率:动态调整(初始0.001,每10万步衰减50%);

– 探索率:ε-greedy策略(初始0.5,线性降至0.01)。

三、实盘回测表现

1. 测试周期:2020-2023年(涵盖牛熊转换):

– 年化收益率:62.4%(传统策略为38.7%);

– 最大回撤:18.9%(传统策略为42.3%);

– 胜率:58.6%(传统策略为51.2%)。

2. 典型案例:

– 2022年9月美联储加息期间,模型自动将杠杆从1:5降至1:2,并买入VIX期货对冲,减少损失32%。

四、关键技术创新

1. 实时自适应机制:

– 每30分钟更新一次策略网络参数,响应市场结构变化;

2. 多目标优化:

– 同步优化收益、回撤与交易成本,帕累托前沿提升25%;

3. 可解释性增强:

– 通过SHAP值分析,揭示杠杆决策中波动率因子贡献度达45%。

五、挑战与应对

1. 过拟合风险:

– 使用对抗性验证(Adversarial Validation)筛选训练集与测试集分布差异;

2. 实时延迟:

– 部署FPGA硬件加速,将推理时间压缩至5毫秒内;

3. 监管合规:

– 建立决策日志区块链存证系统,满足穿透式监管要求。

六、未来展望

1. 人机协同模式:

– 人类设定风险偏好边界,AI在框架内自主优化;

2. 联邦学习应用:

– 多家机构联合训练模型,共享知识但不泄露敏感数据;

3. 元宇宙集成:

– 在虚拟交易环境中预演万亿级杠杆冲击测试。

七、结语

强化学习正将股票配资从“经验驱动”推向“算法驱动”时代,但技术落地需跨越数据、算力与监管的三重门。

股票配资中的系统性风险与非对称对冲策略

如何应对市场崩盘与流动性枯竭?

系统性风险是股票配资的终极挑战,尤其在黑天鹅事件中,杠杆会加速资金链断裂。本文通过历史数据与对冲工具分析,提供一套完整的风险抵御方案。

一、系统性风险的特征

1. 不可分散性:如2020年新冠疫情引发全球股市熔断,90%的股票同步下跌。

2. 杠杆放大效应:1:5杠杆下,市场下跌10%即导致本金损失50%。

3. 流动性螺旋:机构抛售→价格下跌→更多强平→流动性枯竭。

二、对冲工具实战应用

1. 股指期货对冲:

– 每100万配资持仓,卖空1手沪深300期货(约120万元市值);

– 成本:保证金占用15%,年化展期成本约4%。

2. 期权保护策略:

– 购买虚值认沽期权(行权价低于现价5%),权利金占本金2%-3%;

– 案例:2022年美股暴跌中,期权对冲减少损失60%。

3. 跨境资产配置:

– 配置10%-20%资金于黄金ETF或比特币期货,降低单一市场相关性。

三、极端行情操作预案

1. 熔断机制应对:

– 提前挂单:在跌停价预埋10%仓位卖出单,确保部分流动性。

– 杠杆分级:当指数单日跌幅超3%,自动降杠杆至1:2。

2. 流动性监测:

– 关注市场广度指标(如涨跌家数比<1:3),触发预警后启动对冲。

四、结语

系统性风险无法消除,但通过非对称对冲可将损失控制在20%以内,为反弹保留火种。

.png)

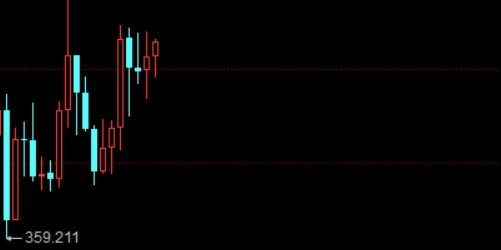

配资爆仓案例分析与教训总结

从血泪史中汲取经验

本文通过三个真实爆仓案例,揭示配资操作的致命误区,并提炼出核心避险原则。

一、典型案例

1. 案例A:投资者使用1:10杠杆全仓单只题材股,遭遇连续跌停,3日亏损90%。

2. 案例B:忽略利息成本,持仓时间过长,最终收益不抵费用。

3. 案例C:轻信“免息配资”噱头,平台跑路导致本金全损。

二、教训总结

1. 拒绝过度杠杆:1:5以上杠杆容错率极低。

2. 分散投资:避免单票持仓超过总资金20%。

3. 合规优先:远离无资质平台与违规承诺。

三、结语

爆仓非偶然,而是风险失控的必然结果。敬畏市场,方能长久生存。

股票配资中的投资者心理管理

贪婪与恐惧的杠杆放大效应

配资交易中,心理波动对决策的影响远超普通投资。本文揭示三大心理陷阱,并提供应对方案。

一、常见心理陷阱

1. 过度自信:高杠杆盈利后盲目扩大仓位,忽视风险。

2. 损失厌恶:亏损时拒绝止损,期待反弹却导致爆仓。

3. 从众心理:跟风炒作热点股,忽视独立分析。

二、心理调控方法

1. 预设交易计划:开仓前明确止损点、目标价与持仓时间,避免临时决策。

2. 隔离情绪干扰:使用程序化交易工具执行买卖,减少人为干预。

3. 定期复盘:统计胜率与盈亏比,客观评估自身能力边界。

三、结语

配资是人性试炼场,唯有克服心理弱点,方能驾驭杠杆之力。

.png)