从爆仓到翻盘:如何系统性纠错?

本文通过三个真实案例,剖析配资失败的底层逻辑,并提供可复制的复苏路径。

一、案例深度解析

1. 案例A(过度自信型):

– 背景:2021年白酒牛市盈利200%,2022年1:10杠杆满仓抄底;

– 结果:板块腰斩,强平亏损98%;

– 归因:混淆β行情与α能力,忽视行业周期拐点。

2. 案例B(信息滞后型):

– 背景:跟风炒作元宇宙概念股,1:5杠杆买入后遭遇政策监管;

– 结果:5日亏损70%;

– 归因:未跟踪行业政策动态,依赖二手消息。

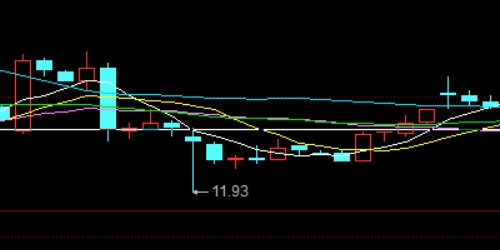

3. 案例C(技术误判型):

– 背景:依据MACD金叉1:8杠杆追涨,遭遇主力诱多;

– 结果:3日爆仓;

– 归因:单一指标失效,未结合量能与资金流向。

二、重生策略

1. 债务重组:

– 与配资平台协商分期还款,停止复利计息;

– 申请2年缓冲期,期间仅用自有资金操作。

2. 认知升级:

– 系统学习宏观经济、行业研究与量化工具;

– 每日复盘交易日志,标注情绪波动节点。

3. 小资金验证:

– 初始本金≤1万元,禁用杠杆,测试新策略6个月;

– 胜率>55%、盈亏比>2:1后,逐步开放至1:2杠杆。

三、结语

失败是配资者的必修课,但需将教训转化为可持续的生存能力。

杠杆资金如何成为股价波动的“隐形推手”?

股票配资的杠杆资金规模庞大,其集中流动可能引发市场异常波动甚至操纵风险。本文通过实证数据与监管案例,揭示杠杆资金对市场微观结构的影响机制。

一、杠杆资金的流动特征

1. 集中度分析:

– 2023年A股场外配资存量约1.2万亿元,前5%账户控制65%资金;

– 单日亿元级资金进出可影响中小市值标的5%-10%波动。

2. 行为模式:

– 高频趋同交易:配资平台推荐标的引发散户跟风;

– 尾盘突击拉升:利用T+1规则制造次日溢价假象。

二、典型操纵手法

1. 信息耦合操纵:

– 先通过场外配资账户拉抬股价,配合自媒体释放“内幕消息”;

– 案例:某医药股1:8杠杆资金推动3连板,随后大股东减持套现。

2. 多账户协同:

– 控制数百个配资账户对倒交易,虚增成交量30倍以上;

– 监管难点:账户关联性识别滞后3-6个月。

三、监管科技应对

1. 图谱分析:

– 构建资金-账户-IP关联网络,识别异常子图;

2. 算法监测:

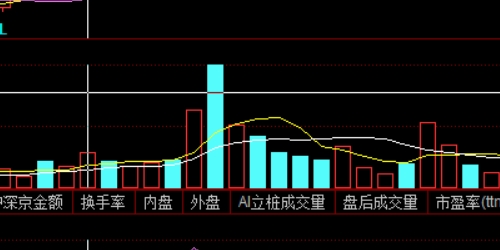

– 开发“杠杆操纵指数”(LMI),综合换手率偏离度、委比异常等10项指标。

四、投资者自保策略

1. 回避特征标的:

– 日均换手率突增5倍以上且缺乏基本面支撑;

2. 监测资金异动:

– 使用Level-2数据追踪大单净流入持续性;

3. 法律救济:

– 遭遇操纵导致损失可依据《证券法》第55条索赔。

五、结语

杠杆资金是中性的工具,但需警惕其被滥用于价格操纵。投资者应提升市场微观结构认知,避免成为“收割”目标。

如何利用杠杆捕捉波段收益?

震荡市场中,股价上下波动频繁,配资投资者可通过灵活策略获取超额收益。本文提供三类实战技巧:

一、选股策略

1. 高流动性标的:日均成交额超5亿元,避免流动性枯竭导致平仓困难。

2. 低波动蓝筹:如银行、公用事业股,减少突发暴跌风险。

二、时机选择

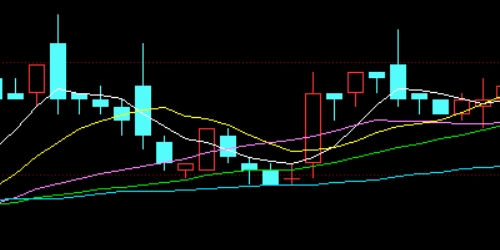

1. 顺势而为:在上升趋势中加杠杆,逆势操作风险极高。

2. 避开财报季:防止业绩暴雷引发股价闪崩。

三、仓位动态调整

1. 盈利加仓:浮盈超10%后,可追加部分仓位。

2. 亏损减仓:回撤达5%时,立即降低杠杆比例。

四、结语

震荡市配资需“快进快出”,纪律性是成功的关键。