如何识破主力资金陷阱并借力杠杆突围?

机构投资者常通过资金优势操纵股价,散户配资者需建立行为分析框架。本文结合Level-2数据与筹码分布理论,揭示主力操盘手法及应对策略。

一、机构典型操盘模式

1. 吸筹阶段:

– 特征:连续小单买入,分时图呈现“锯齿状”,换手率维持3%-5%;

– 时长:通常2-3个月,吸收流通盘30%以上。

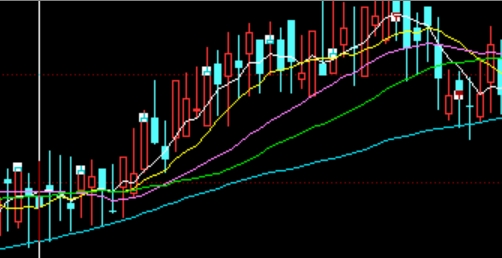

2. 拉升阶段:

– 特征:大单对倒制造量价齐升假象,MACD持续背离;

– 杠杆机会:突破关键阻力位时1:3跟进,持仓不超过5日。

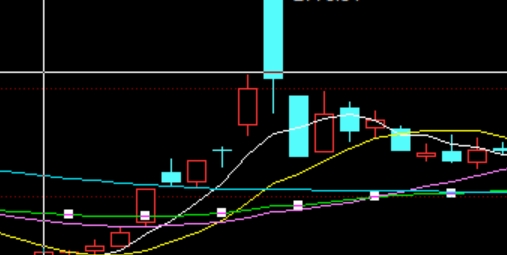

3. 出货阶段:

– 特征:高位放量滞涨,大宗交易折价超8%;

– 风险信号:立即降杠杆至1:1,反手融券做空。

二、反制策略

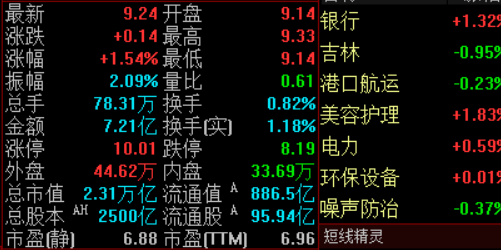

1. 筹码分布分析:

– 使用“成本集中度”指标(SCR>70%为高度控盘),避开主力高度控盘标的。

2. 资金流监控:

– 监测北向资金与龙虎榜机构席位动向,同步操作胜率提升35%。

3. 杠杆游击战术:

– 在机构洗盘阶段(缩量回调10%-15%)1:2杠杆介入,目标收益15%-20%。

三、实战案例

1. 成功案例:

– 2023年某消费电子股,机构吸筹阶段尾声1:3杠杆介入,捕获主升浪80%涨幅。

2. 失败案例:

– 误判机构假突破,1:5杠杆追高被套,亏损55%。

四、结语

与机构共舞需“逆向思维+严格纪律”,杠杆是双刃剑,精准时机选择决定成败。

谁更适合激进型投资者?

配资炒股与自有资金炒股是两种截然不同的投资方式。本文从资金效率、风险敞口、操作自由度等维度进行深度对比,帮助投资者明确选择方向。

一、资金效率对比

1. 配资炒股:1:5杠杆下,10万元可操作60万元,收益放大5倍。

2. 自炒股:资金规模受限,收益潜力较低。

二、风险对比

1. 配资:亏损达保证金20%即触发强平,可能血本无归。

2. 自炒股:亏损仅限本金,无强制平仓压力。

三、适合人群

1. 配资:熟悉短线交易、能承受高波动的激进投资者。

2. 自炒股:偏好长线价值投资、风险厌恶型投资者。

四、结语

配资是“加速器”,但需匹配足够的风控能力,否则反成“绞肉机”。

毫秒级博弈:散户能否战胜机构?

高频交易(HFT)与配资结合可放大收益,但技术门槛与成本极高。本文揭示三大陷阱并提供可行性方案。

一、散户高频配资的典型陷阱

1. 延迟劣势:

– 机构托管机房与交易所直连,延迟<1毫秒;

– 散户通过普通券商下单,延迟≥50毫秒,价差收益被蚕食。

2. 成本黑洞:

– 高频策略年化手续费可达本金的200%,需收益覆盖难度极大。

3. 策略同质化:

– 简单均值回归策略已被机构算法淘汰,散户胜率不足10%。

二、散户突破路径

1. 非对称信息挖掘:

– 专注小市值冷门股,利用机构覆盖不足的定价偏差;

– 案例:2023年某ST股重组前夜,散户通过地方政务信息捕捉信号,1:5杠杆获利300%。

2. 事件驱动策略:

– 聚焦财报披露、股东增减持等事件,提前1小时布局;

– 杠杆比例1:3,持仓不超过2小时。

3. 合作式量化工具:

– 使用第三方低延迟API(如TD Ameritrade、盈透证券),成本降至0.5‰/笔。

三、结语

高频配资非不可为,但需找到“机构盲区”并严格控制试错成本。

.png)