如何在GDP负增长中实现杠杆正收益?

经济衰退期市场波动加剧,传统配资策略失效。本文基于1970年以来7次衰退周期数据,提炼逆势盈利方法论。

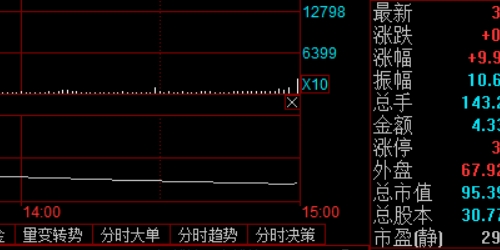

一、衰退期市场特征

1. 波动率飙升:

– 标普500波动率指数(VIX)均值从20升至45;

2. 流动性分层:

– 龙头股日均成交额增长50%,小盘股下降70%。

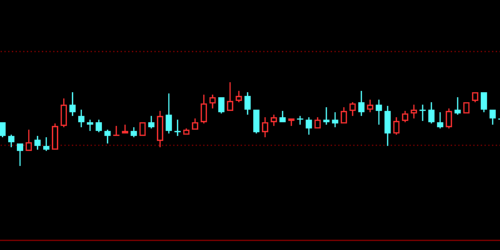

二、杠杆策略调整

1. 标的筛选:

– 必选消费(食品、医药)+ 高股息公用事业股;

– 排除高负债(资产负债率>60%)企业。

2. 杠杆比例:

– 从1:5降至1:2,优先使用券商两融(利率更低)。

3. 对冲工具:

– 买入恐慌指数(VIX)期货,对冲比例20%;

– 成本:年化12%-15%,但可降低尾部风险。

三、逆周期套利机会

1. 破产重组套利:

– 押注被错杀的低估值破产企业(如PB<0.5),杠杆1:1;

– 案例:2009年通用汽车重组期间获利240%。

2. 政策驱动行情:

– 央行量化宽松期间,1:3杠杆配置黄金股与REITs。

四、流动性管理

1. 现金储备:

– 至少保留30%未使用授信额度,应对补仓需求;

2. 质押物优化:

– 用国债等高流动性资产替代股票作为保证金。

五、结语

衰退期配资需“防守反击”,在控制回撤的前提下捕捉稀缺机会。

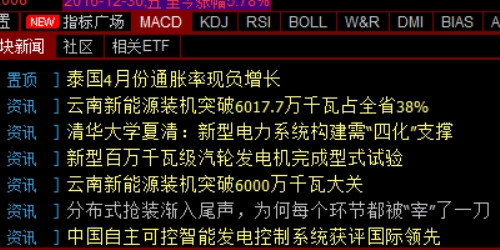

如何借力政策风口实现杠杆收益倍增?

产业政策往往催生结构性行情,配资投资者需建立政策解读-标的筛选-杠杆匹配的全链条策略。本文以新能源与半导体行业为例,解析实战方法论。

一、政策红利的三阶段效应

1. 预期阶段:政策草案发布至落地前,概念股平均涨幅40%-60%;

2. 落地阶段:细则出台后分化,龙头股继续上涨20%-30%;

3. 兑现阶段:业绩验证期,仅30%标的可持续增长。

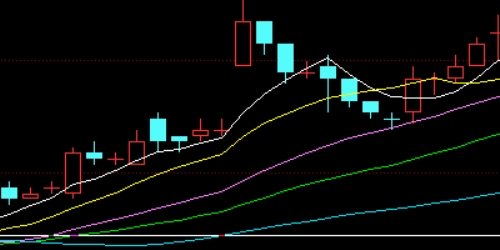

二、杠杆配置策略

1. 预期阶段:

– 1:5杠杆布局小市值弹性标的(流通市值<50亿);

– 持仓周期:政策落地前5日了结。

2. 落地阶段:

– 降杠杆至1:3,聚焦细分领域龙头(市占率>15%);

– 持仓周期:3-6个月,等待机构资金入场。

3. 兑现阶段:

– 1:1杠杆持有业绩超预期个股,其余清仓。

三、典型案例

1. 2021年“双碳”政策:

– 预期阶段:1:5杠杆押注光伏逆变器板块,平均收益180%;

– 兑现阶段:隆基绿能业绩发布后,杠杆降至1:2,锁定60%利润。

2. 2023年半导体补贴政策:

– 误判案例:过度杠杆押注设备国产化概念,因技术突破延迟导致亏损45%。

四、风险控制

1. 政策跟踪:建立部委文件监测清单(发改委、工信部官网);

2. 止损规则:政策落地后标的下跌10%立即平仓。

五、结语

政策红利是杠杆收益的放大器,但需警惕“预期透支”与执行不及风险。