基金VS股票:普通投资者该如何选择?

在当今多元化的金融市场中,投资已成为许多人实现财富增值的重要途径。面对不同的投资工具,基金投资与股票投资成为了普通投资者关注的焦点。许多人在选择投资方式时,不免会思考:基金投资与股票投资,哪种更适合普通投资者?本文将深入分析这两种投资方式的特点,探讨其优劣,帮助投资者做出更明智的决策。

一、基金投资的概述

基金投资是指投资者将资金委托给专业的基金管理公司,由基金经理进行资产配置和投资管理。基金的种类繁多,包括股票型基金、债券型基金、混合型基金等,适合不同风险偏好的投资者。基金投资的优势在于分散风险和专业管理,但收益相对平稳,难以实现超额回报。

基金的主要类型包括:

1. 股票型基金:主要投资于股票市场,收益较高但风险较大。

2. 债券型基金:主要投资于债券市场,收益稳定但增长潜力有限。

3. 混合型基金:同时投资于股票和债券,风险和收益介于两者之间。

这些基金类型为投资者提供了多样化的选择,能够根据自身需求灵活配置资产。然而,基金投资也存在一定的局限性,如管理费用的支出和收益的被动性。

二、股票投资的优缺点

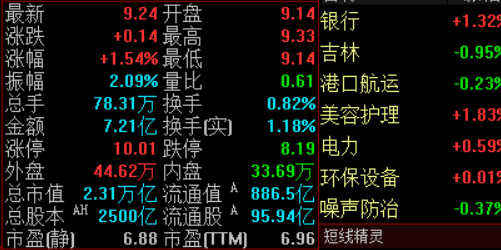

与基金投资相对的,是股票投资。股票投资是指投资者直接购买上市公司的股票,通过股价上涨或分红获取收益。股票投资的收益潜力较大,但需要投资者具备较强的市场分析能力和风险承受能力。

股票投资的优势:

1. 高收益潜力:优质的股票可能带来远超基金投资的回报。

2. 自主性强:投资者可以完全根据自己的判断选择标的和买卖时机。

3. 流动性好:股票市场交易活跃,资金进出较为便捷。

股票投资的劣势:

1. 高风险:股价波动剧烈,投资者可能面临较大的本金损失。

2. 专业要求高:需要投资者具备一定的财务分析和市场判断能力。

3. 时间成本:股票投资需要投入较多时间跟踪市场和研究公司。

三、基金投资与股票投资的对比分析

在选择基金投资还是股票投资时,普通投资者需要综合考虑两者的特点,以便做出更适合自己的选择。

收益与风险

股票投资的收益潜力较高,尤其是在牛市中,优质股票可能带来数倍的回报。然而,高风险也随之而来,市场波动可能导致投资者损失惨重。

相比之下,基金投资通过分散配置降低了单一股票的风险,收益相对平稳。虽然难以实现超额回报,但更适合风险承受能力较低的投资者。

操作难度

股票投资需要投资者具备较强的专业知识和市场敏感度,操作难度较大。普通投资者若缺乏经验,很容易因情绪化交易而亏损。

基金投资则相对简单,投资者只需选择适合自己的基金产品,其余交由专业经理人管理,省时省力。

资金门槛

股票投资对资金门槛的要求较低,投资者可以从小额资金开始。而部分基金产品(如私募基金)可能有较高的起投金额限制。

四、选择的考虑因素

普通投资者在选择基金投资或股票投资时,可以从以下几个方面进行考量:

1. 风险承受能力:若能承受较高风险且追求高收益,可考虑股票投资;若偏好稳健,则基金投资更合适。

2. 投资经验:经验丰富的投资者可尝试股票投资;新手建议从基金投资开始,逐步积累经验。

3. 时间投入:时间充裕的投资者可选择股票投资;工作繁忙者更适合基金投资。

4. 市场环境:在牛市行情中,股票投资可能收益更高;震荡市或熊市中,基金投资的抗风险能力更强。

五、结语

无论是基金投资还是股票投资,最终目标都是实现财富的保值增值。关键在于认清自身条件和需求,选择最适合的投资方式。基金投资稳健省心,适合大多数普通投资者;股票投资潜力大但风险高,更适合有经验的投资者。

对于普通投资者而言,最重要的是找到与自身风险偏好、知识水平和时间精力相匹配的投资方式。市场瞬息万变,唯有理性选择,方能在投资之路上行稳致远。

从认知偏差到理性决策的进阶之路

杠杆放大人性弱点,非理性行为可导致毁灭性亏损。本文基于行为金融学理论,提供系统性心理训练方案。

一、配资中的典型认知偏差

1. 过度自信:

– 连续盈利后杠杆比例从1:3提升至1:10,胜率却从60%降至20%;

– 神经科学解释:多巴胺分泌导致风险偏好畸高。

2. 损失厌恶:

– 亏损时拒绝止损,期待反弹却导致爆仓;

– 实验数据:配资者持仓亏损标的的时间是盈利标的的3倍。

3. 确认偏误:

– 只关注支持持仓观点的信息,忽视反向信号。

二、心理训练框架

1. 预演机制:

– 每日开盘前模拟极端行情(如持仓跌停),预设应对方案;

– 案例:某投资者通过预演熔断行情,实际回撤减少40%。

2. 量化自我监控:

– 记录每笔交易的情绪指数(1-10分),发现高波动时段;

– 使用心率手环监测压力水平,超过阈值暂停交易。

3. 认知重构:

– 将亏损视为“数据购买成本”,而非个人失败;

– 定期阅读《随机漫步的傻瓜》等行为经济学著作。

三、决策优化工具

1. 算法辅助:

– 接入AI情绪分析模型(如GPT-4),实时提示非理性操作;

2. 委员会机制:

– 组建3人决策小组,需全票通过方可使用杠杆>1:3。

四、结语

心理控制是杠杆交易的终极壁垒,需以科学方法重塑思维模式。

1:10杠杆真的是财富密码吗?

高杠杆配资看似能快速致富,实则暗藏多重风险。本文揭露常见陷阱,并提供实战应对方案。

一、常见陷阱

1. 虚假平台:部分配资公司卷款跑路,资金安全无保障。

2. 隐性费用:除利息外,可能收取管理费、递延费等。

3. 系统滑点:行情剧烈波动时,实际平仓价与设定值偏差较大。

二、应对策略

1. 选择合规平台:核查牌照资质,优先银行或券商合作机构。

2. 明确合同条款:重点关注强平规则、费用明细与退出机制。

3. 避免满仓操作:预留20%资金应对极端行情。

三、结语

高杠杆是“毒药”还是“良药”,取决于投资者是否具备足够的风险驾驭能力。